新NISAのつみたて投資枠と成長投資枠どう使い分ける?年代別の投資戦略例も公開

新NISAでは、「つみたて投資枠」「成長投資枠」の2つの投資枠を利用して投資ができます。つみたて投資枠と成長投資枠では、できる投資が異なります。となると、どう使い分けていいものか、迷いそうですよね。今回は、新NISAの制度をおさらいした上で、新NISAのつみたて投資枠と成長投資枠の使い分けについて、一緒に考えてみましょう。

新NISAのつみたて投資枠・成長投資枠をおさらい

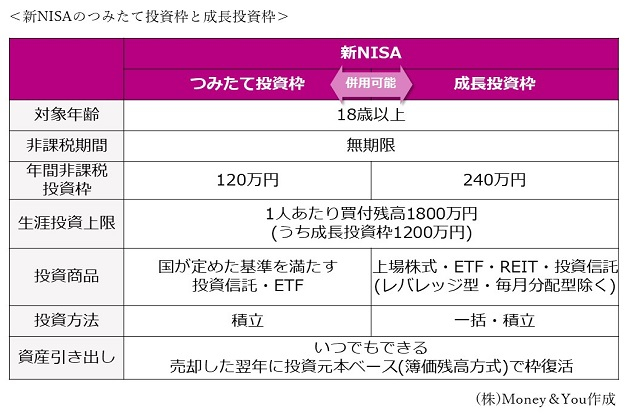

新NISAは、投資で得られた利益にかかる税金が非課税になる制度です。つみたて投資枠と成長投資枠の主な仕組みは、次のとおりです。

新NISAのつみたて投資枠は積立投資専用の投資枠。年間120万円までの投資で得られた利益を非課税にできます。つみたて投資枠では、金融庁の一定の基準を満たした投資信託・ ETF(上場投資信託)に投資ができます。つみたて投資枠には、手数料が安く、コツコツと積立投資することで資産を堅実に増やすことが見込まれる商品が揃っています。

対する新NISAの成長投資枠は、積立投資だけでなく一括投資もできる投資枠です。年間240万円までの投資で得られた利益が非課税にできます。成長投資枠では、上場株式・ETF・REIT(不動産投資信託)・投資信託に投資が可能。つみたて投資枠では投資できない投資先にも投資ができます。「レバレッジ型」「毎月分配型」の投資信託など、一部投資できない商品もありますが、つみたて投資枠よりも自由度の高い投資ができます。

新NISAで投資できる金額(生涯投資枠)は1人1,800万円までです。つみたて投資枠だけで1,800万円投資することはできますが、成長投資枠で投資できる金額は1,200万円までとなっています。したがって、新NISAの生涯投資枠を使い切りたいならば、つみたて投資枠でも最低600万円は投資する必要があります。

つみたて投資枠・成長投資枠はどう使う?

それぞれの投資枠ではできる投資が違うことを踏まえ、どう使うのがいいのか確認していきます。

つみたて投資枠はどう使う?

新NISAを利用して、できる限り元本割れのリスクを減らしながら、堅実にお金を増やしていきたいならば、「つみたて投資枠」を利用して「長期・積立・分散」投資を行うのがおすすめです。長期・積立・分散投資のメリットについては、以前の記事で詳しく紹介しておりますので、ぜひご覧ください。

もしも値上がりを一直線で続ける資産があるのであれば、できるだけ早く一括投資してそのまま保有を続けるほうが利益は最大化できます。しかし、一直線で上がり続けることはありません。長期的に右肩上がりで上がっていく場合でも、短期的には上下しながら推移しています。

そして、忘れてはならないのが、相場はときに「暴落」するということ。2024年8月5日には日経平均株価が前週末比で4,581円(12.4%)安となる3万1458円を記録。過去最大だった1987年のブラックマンデーを超える値下がりをみせました。

しかし、積立投資を実践していれば、暴落もチャンスに変えることができます。

積立投資をすると、「ドルコスト平均法」の効果を味方につけることができます。

ドルコスト平均法とは、定期的に定額購入する方法です。金融商品の価格が安いときにはたくさん購入し、価格が高いときには少しだけ購入することになります。これにより、自然と平均購入単価が下がり、価格が上昇したときに利益を得やすくなります。

実際、本稿執筆時点(2024年8月16日)には日経平均株価が3万8000円台を回復しました。暴落があっても焦って売却せず、積立投資を続けていれば、安いところで購入でき、平均購入単価を下げることができていたでしょう。

実際、これまで株式市場は何度も暴落を経験してきたのは事実です。政治・経済・天変地異などの大きな出来事があるたびに、株式市場は暴落してきました。しかし、下がり続けたことはありません。必ず暴落を乗り越えて上昇してきたのもまた、事実なのです。

たとえば、2008年9月のリーマンショックから毎月1万円ずつS&P500に連動する投資信託へ積立投資をしたとします。2024年7月まで投資した場合の資産額の推移は、次のグラフのとおりです。

2008年9月から2024年7月までに積み立てた金額の合計(積立元本)は191万円です。それに対して、資産総額は約829万円ですから、638万円も増やせている計算です。

この間、一直線で値上がりしてきているわけではなく、値下がりしている場面もあります。近年では2020年2月の「コロナショック」や2022年2月の「ロシアのウクライナ侵攻」などで値下がりしましたが、そこから元の水準を回復し、以後はそれ以上に値上がりしています。

淡々と積立投資を続けることで「ドルコスト平均法」の効果が得られ、着実に資産を築けていることがわかります。

成長投資枠はどう使う?

積極的にお金を増やしていきたいのであれば、つみたて投資枠に加えて成長投資枠も活用するのがよいでしょう。成長投資枠では、つみたて投資枠の商品にも投資ができますので、投資資金に余裕があるのならば、投資金額を増やすのも一つの手です。

また、つみたて投資枠の対象外商品も購入できます。

たとえば、米国の株価指数「S&P500」を大きく上回るパフォーマンスで投資家に話題の「NASDAQ100」や「SOX(フィラデルフィア半導体株指数)」に連動する投資信託に、成長投資枠で投資するというのも一つの手です。つみたて投資枠で堅実に増やしつつ、プラスアルファのリターンを狙う戦略です。

また、成長投資枠では株式投資もできます。

新NISAは投資で得られた利益が非課税になる制度ですので、利益が出せなければ意味がありません。したがって、株式投資をする場合は、中長期で値上がりする高業績銘柄や高配当株・増配株といった優良銘柄を選ぶようにしましょう。

株は原則100株単位(単元株)での売買が基本ですが、今や「単元未満株」などのサービスを利用することで1株から購入できます。1株の株主でも、配当金はもらえますし、銘柄によっては株主優待がもらえるところもあります。

今後、単元株制度が廃止されて1株単位での売買が普通になる可能性もあります。ますます、少額から株式投資を始めやすい環境が整うでしょう。

新NISA「つみたて投資枠」「成長投資枠」の使い分け

では具体的に新NISAのつみたて投資枠と成長投資枠の使い分けを考えてみましょう。

【大前提】商品選択はリスク許容度に合わせて選ぶ

運用商品は、リスク許容度(どのぐらいまで損に耐えられるかの度合い)に合わせて選びましょう。リスク許容度は人によって異なるため、誰もがこの商品でよいというのはあり得ません。

リスク許容度が低いのであれば、株だけでなく債券や不動産にも投資する「バランス型」の投資信託を選ぶのがよいでしょう。逆に積極的にリスクを取ってよいのであれば、全世界株式や米国株式に投資する「インデックス型」の投資信託が候補になります。

いずれの商品でも信託報酬の安いモノを選ぶことを忘れないようにしましょう。

20代の活用例…つみたて投資枠だけを活用してコツコツ増やす

【つみたて投資枠】バランス型またはインデックス型の投資信託

【成長投資枠】利用しない

20代なら、投資の時間が比較的長く取れます。ですから、バランス型またはインデックス型の投資信託を活用してじっくりとお金を増やしていけばよいでしょう。信託報酬の安い商品を1本か2本程度選べば十分。たくさんの商品に投資する必要はありません。

以前の記事で、新NISAで1万円から10万円、運用期間10年・15年、運用利回りが年1%〜10%だった場合の資産総額の早見表を紹介しました。ここではさらに、運用期間が20年・30年だった場合の早見表を紹介します。

新NISAの生涯投資枠は1,800万円ですので、20年の場合は月7.5万円、30年の場合は月5万円ずつの投資で上限の1,800万円に達します。

運用期間が30年の場合、月5万円だと運用利回りが年1%でも30年後に2,000万円を超える計算です。月3万円でも年4%で2,000万円を達成します。それだけ、複利効果が大きいということですね。20代なら、20年、30年と投資してもまだ40代・50代です。時間を味方につけながら資産形成することができます。

30代・40代の活用例…将来に備えつつ、今の生活満足度も向上

【つみたて投資枠】バランス型またはインデックス型の投資信託

【成長投資枠】高配当株(ファンド・ETF)

30代・40代でも、商品選びの考え方は20代と同じ。リスク許容度に合わせて、つみたて投資枠でバランス型またはインデックス型の投資信託に積立投資をするのが基本です。

ライフイベントにお金が必要になった場合、新NISAの資産を取り崩してお金を使うのは問題ありません。ただ、いくら必要なお金だといっても、資産の一部を売却するのは心理的にハードルがありますし、売却タイミングによっては損する可能性もあります。

そこで、成長投資枠を使って高配当株(ファンド・ETF)に投資するのが一案です。そうすることで、値上がり益を狙いつつ、配当金をもらうことができます。配当金は、生活を豊かにするために使っても良いですし、再投資に回しても良いでしょう。いずれにせよ、資産を取り崩すよりも使いやすいと思います。

50代・60代以降…REITを活用して、値下がりリスクを抑えるのも一つの手

【つみたて投資枠】バランス型またはインデックス型の投資信託

【成長投資枠】高配当株(ファンド・ETF)またはREIT(ファンド・ETF)

子育てがひと段落してから、仕事を退職するまでの間は「最後のためどき」と呼ばれる時期。子どもにかかっていたお金がかからなくなるので、老後資金作りのラストスパートができます。家計にできた余裕分は使ってしまうのではなく、投資資金の上乗せに役立てましょう。投資は家計に無理のない範囲で行うのが原則ですが、人生で収入が1番高く、子育て支出が落ち着く時期であることを考えると、月10万円は目指したいところです。

つみたて投資枠の投資信託や、成長投資枠の高配当株(高配当株ファンド)の考え方はこれまでと同じです。もし、値下がりリスクを抑えたいというのであれば、REIT(不動産投資信託)を活用するのも一つの手。REITは高配当株と比べ、値上がり期待は低いですが、より安定的に分配金を受け取る期待ができます。

勤労収入がなくなり、年金生活を迎えている時期は、安定期に収入がある方がベターなので、REITの活用余地が高まります。

資産の売却はいつすればいい?つみたて投資枠と成長投資枠の優先順位は?

新NISAの資産をライフイベントに使う場合には、使う分だけ取り崩すのは全く問題ありません。

資産を取り崩す際、つみたて投資枠と成長投資枠を併用しているならば、成長投資枠の資産の利益部分から取り崩すのがおすすめです。成長投資枠では、枠の範囲内で機動的な売買ができるからです。売却後も再び投資を続けるときに、成長投資枠だと一括で再投資ができます。

なお、少し利益が出たからといって売るのはNG。長く運用することで得られる複利効果を生かせなくなるからです。暴落時に売却するのもNG。理由は既に述べた通りです。

あくまで新NISAは「長期目線」で利用することが大切です。

新NISAを利用して、元本割れリスクを下げながらお金を増やしていきたいならば、「つみたて投資枠」を優先しましょう。

積極的にお金を増やしていきたい、あるいは配当金や分配金といった不労所得を得たいならば、つみたて投資枠に加えて成長投資枠も活用するという方法がおすすめです。

皆様の投資行動の参考になれば幸いです。

頼藤 太希(よりふじ たいき)

マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に創業し現職。日テレ「カズレーザーと学ぶ。」、TBS「情報7daysニュースキャスター」などテレビ・ラジオ出演多数。主な著書に『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など、著書累計180万部。YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。日本年金学会会員。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。X(旧Twitter)→@yorifujitaiki