つみたてNISAって何?

メリット・デメリット・注意点、おすすめの人も徹底解説!

銀行にお金を預けていても、もらえる利息はスズメの涙。預金だけでは、資産は増えません。しかし、人生には何かとお金がかかるものです。

お金を増やしたいなら、自分のお金を自分で増やす投資が欠かせません。その投資を有利に行うためにおすすめなのが、つみたてNISA(ニーサ・少額投資非課税制度)です。

今回は、つみたてNISAの制度の仕組み、つみたてNISAがお得な理由、そしてつみたてNISAのメリット・デメリット・注意点まで、つみたてNISAを詳しく解説します。

つみたてNISAってどんな制度?

NISAには、一般NISA・つみたてNISA・ジュニアNISAの3種類があります。このうち、つみたてNISAは、年間40万円までの投資で得られた利益を非課税にできる制度です。

【つみたてNISAの概要】

| つみたてNISA | |

|---|---|

| 利用できる人 | 日本に住む20歳以上の方(2023年以降は18歳以上の方) |

| 新規に投資できる期間 | 2018年〜2042年 |

| 非課税となる期間 | 投資した年から最長20年間 |

| 年間投資上限額 | 40万円 |

| 投資対象商品 | 金融庁が定めた基準を満たす投資信託・ETF |

| 投資方法 | 定期的・継続的な方法のみ(つみたて) |

| 資産の引き出し | いつでも引き出せる |

(株)Money&You作成

つみたてNISAは、「つみたて」の名のとおり、積立投資専用のNISAです。

つみたてNISAで投資できる商品は、金融庁の定めた基準を満たす投資信託・ETF(上場投資信託)。長期の資産形成に役立つと考えられる商品が揃っています。ただし、投資信託やETFは元本保証のない金融商品で、運用次第では損失を被ることもあることは押さえておきましょう。

つみたてNISAは、日本に住む20歳以上(2023年以降は18歳以上)であれば、誰でも利用できます。しかも、多くの金融機関では1,000円程度の少額からつみたてNISAでの投資が可能です。また、つみたてNISAの資産は引き出しに制限がなく、いつでも引き出すことができます。

つみたてNISAの5つのメリット

つみたてNISAには、大きく分けて5つのメリットがあります。

つみたてNISAのメリット1:運用益が非課税になる

投資の利益(運用益)には普通、20.315%の税金がかかります。しかし、つみたてNISAで得られた運用益には、税金がかかりません。

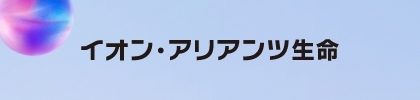

【NISAでの投資は非課税!】

(株)Money&You作成

たとえば、投資で100万円の運用益が出たとき、通常の投資だと支払う税金は20万3,150円。税引後の利益(手取り)は80万円に満たない額になってしまいます。

その点、つみたてNISAで100万円の運用益が出ても支払う税金はゼロ。100万円を丸ごと受け取れます。つまり、税金がかからない分利益が大きくなります。

つみたてNISAでは、自分で指定した金額が指定した日に自動的にお金が引き落とされ、積立投資が行われます。一度設定すれば、あとは自動でコツコツつみたてていくので、手間もかかりません。

つみたてNISAのメリット2:長期・積立・分散投資が簡単にできる

投資の王道と呼ばれる方法に、「長期・積立・分散投資」があります。

長期投資は、数十年など長い期間で投資を行うことです。短い期間で投資を行う短期投資は、一時的な値動きによってお金が増やせる可能性もありますが、同時にお金を大きく減らしてしまう可能性もあります。しかし、数十年という長い期間で投資すれば、世界経済の成長とともに堅実に利益を得る期待ができます。また、増えたお金をさらに投資に回すことで、複利効果を生かしてお金をさらに増やしやすくなります。

積立投資は、定期的に一定額ずつ投資することです。一定額の積立投資を続けると、商品の価格が安いときにはたくさん買い、高いときには少ししか買わなくなるため、平均購入単価を下げること「ドルコスト平均法」の効果が期待できます。平均購入単価が下がるほど、値上がりしたときに利益を出しやすくなります。

分散投資は、値動きの異なる複数の資産に投資することです。投資先の資産を複数に分けておくことで、どれかが値下がりしても他のどれかの値上がりでカバーして、安定的に増やせる可能性があります。

つみたてNISAで投資する投資信託は、1本で数十から数百の投資先に投資しています。また、株式・債券・不動産など、商品によってどの資産にどのくらい投資するかが異なっています。ですから、投資信託を買うだけで分散投資が可能です。つみたてNISAでは、その投資信託を長期にわたって一定額ずつ購入できるので、長期・積立・分散投資が簡単にできるのです。

つみたてNISAのメリット3:手数料の安い商品が揃っている

つみたてNISAで購入できる投資信託は、購入時にかかる手数料(販売手数料)がすべて無料です。また、投資信託を持っている間の手数料(信託報酬)も、一定の基準以下になっています。つみたてNISAは、低コストで長期投資ができる仕組みなのです。

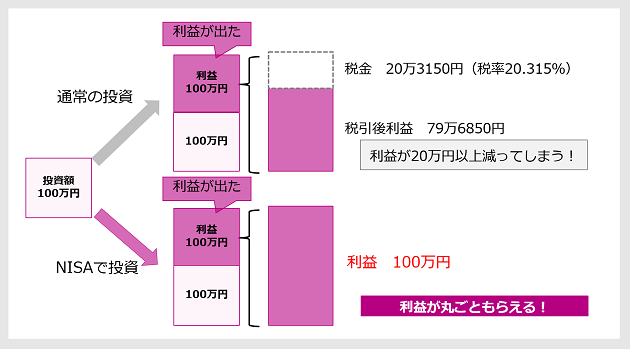

とくに信託報酬の違いは大切です。

たとえば、信託報酬が年0.2%の投資信託と、信託報酬が年1.0%の投資信託に、20年にわたって毎月1万円ずつ投資したとします。このとき、年3%ずつ増やせたとすると、20年後の資産総額は次のようになります。

【信託報酬の違いと資産総額の差】

(株)Money&You作成

投資をまったくしなかった場合の元本は、年12万円×20年=240万円です。それに対して、信託報酬1.0%の投資信託に投資した場合の資産総額は約294万円、信託報酬0.2%の投資信託に投資した場合の資産総額は約321万円になっていることがわかります。どちらも、投資しないよりは増えていますが、わずか0.8%の違いが20年後の資産総額に約27万円の差を生み出します。

つみたてNISAのメリット4:いつでも換金できる

つみたてNISAでは、つみたてた資産を自由に換金できます。ですから、住宅資金・教育資金・余暇資金・老後資金などのためにつみたてNISAを活用するのもひとつの方法です。なお、老後資金をお得に用意できるiDeCo(イデコ・個人型確定拠出年金)は原則60歳まで引き出せません。

つみたてNISAのメリット5:年齢上限がない

つみたてNISAは、日本に住む20歳以上(2023年以降は18歳以上)の方ならば誰でも利用できます。前述のiDeCoでお金をつみたてられるのは現状65歳まで(人によっては60歳まで)ですから、つみたてNISAのほうが便利という方もいるでしょう。

つみたてNISAの3つのデメリット・注意点

つみたてNISAはメリットの多い制度ですが、知っておきたいデメリット・注意点もあります。ここでは、3つ紹介します。

つみたてNISAのデメリット・注意点1:投資できる商品が限られている

つみたてNISAの投資先は、金融庁の基準を満たした投資信託やETFのみとなっています。もしも欲しい商品が他にあったとしても、つみたてNISAの対象になっていなければ、つみたてNISAを利用して投資することはできません。

また同じNISAでも、一般NISAでは個別の株式やREIT(不動産投資信託)といった商品を購入することが可能ですが、一般NISAとつみたてNISAは併用ができません。つみたてNISAを利用し、他の商品も購入したくなった場合は、課税口座で投資することになることは押さえておきましょう。

つみたてNISAのデメリット・注意点2:非課税投資枠は翌年以降に持ち越せない

つみたてNISAは毎年最大40万円までの投資が非課税にできますが、非課税で投資できる金額(非課税投資枠)は翌年以降に持ち越せません。たとえば、2022年につみたてNISAで20万円しか投資しなかったからといって、2023年につみたてNISAで60万円投資する、といったことはできない(2023年の非課税投資枠は40万円)というわけです。

現状、2022年につみたてNISAをスタートすれば2042年までの21年間で840万円まで非課税で投資できます。始めるのが遅くなるほど、合計の非課税投資枠は減っていきますので、早めにスタートするのがおすすめです。

また、つみたてNISAの年間40万円の非課税投資枠は「使い捨て」。つみたてNISAの資産を途中で売却しても、非課税投資枠が復活することはありません。

つみたてNISAのデメリット・注意点3:損益通算や繰越控除はできない

投資ででた損失を、別の利益と差し引くことを「損益通算」といいます。損益通算をすると、税金を安くできる場合があります。また、損益通算で損失を引ききれない場合、残った損失を3年間にわたって繰り越し、翌年以降の利益から差し引くこと「繰越控除」ができます。

しかし、つみたてNISAは損益通算や繰越控除の対象外です。つみたてNISAの利益や損失を利用して損益通算や繰越控除を行い、税金を安くすることはできません。

つみたてNISAがおすすめの人は?

つみたてNISAは、お金を堅実に増やしていくのに適した制度です。なかでも、次のような人にはつみたてNISAがおすすめです。

少額から投資を始めたい人

つみたてNISAは、ほとんどの金融機関で1,000円程度の少額から投資ができます。「値動きが不安だから試してみたい」「まとまったお金が用意しにくい」という人でも、つみたてNISAならスタートしやすいでしょう。

つみたてNISAの積立金額は、後から変更することも可能です。慣れてきてお金が増える感覚が身についてきたら、積立金額を増やすことで、資産形成のスピードも加速するでしょう。

もしものときにお金を引き出したい人

つみたてNISAでつみたてた資産や運用益は、いつでも好きなときに引き出すことができます。教育資金や住宅資金、あるいは突然の出来事などでまとまったお金が必要になった場合、つみたてNISAの資産や運用益を引き出して、それらのお金にあてることができます。普段は堅実にお金を増やしつつ、もしものときにお金を引き出したい場合は、つみたてNISAを利用するといいでしょう。

iDeCoの恩恵を受けにくい人

iDeCoは税金を節約しながら老後資金を用意できる制度ですが、恩恵を受けにくい人もいます。たとえば、専業主婦・主夫(第3号被保険者)で無収入の方は、iDeCoの掛金の所得控除(掛金を出すことで所得税や住民税が安くなる)の恩恵が受けられません。また、iDeCoでは口座開設や維持に手数料がかかります。第3号被保険者の方はつみたてNISAの方がいいでしょう。

また、iDeCoに加入して掛金を出すことができるのは、最長で65歳までです。つみたてNISAならば2042年まで新規で投資ができますので、現状50歳以上で投資を始めたいと思った方は、つみたてNISAの方が向いているでしょう。

まとめ

つみたてNISAの制度の仕組み、つみたてNISAがお得な理由、そしてつみたてNISAのメリット・デメリット・注意点を解説しました。つみたてNISAには、運用益非課税、長期積立分散投資ができる、手数料が安い商品が多い、いつでも換金できる、年齢上限がないといったメリットがあります。つみたてNISAには、これから資産運用を始めたい方におすすめの制度です。ぜひ活用してみてくださいね。

頼藤 太希(よりふじ たいき)

マネーコンサルタント

(株)Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に創業し現職。日テレ「カズレーザーと学ぶ。」、TBS「情報7daysニュースキャスター」などテレビ・ラジオ出演多数。主な著書に『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など、著書累計180万部。YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。日本年金学会会員。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。X(旧Twitter)→@yorifujitaiki