家を買うときにはどんな保険に入る?

選び方や加入のポイントを解説

憧れのマイホーム購入! 家は、一生に一度の買い物になる方も少なくありません。しかし、家は高い買い物だけに、万が一のことにそなえる保険の加入も考えておかなければいけません。今回は、家を買うときに加入する保険の種類、保険の選び方、加入のポイントを紹介します。

住宅ローンを組むときに入る「団体信用生命保険」

団体信用生命保険(団信)は、住宅ローンの返済期間中、契約者が万が一亡くなったり所定の高度障害になったりしたときに、保険金から住宅ローンを返済する保険です。住宅ローンの残高はゼロになるので、以後は返済する必要がなくなります。ほとんどの金融機関では、住宅ローンを組む条件として団体信用生命保険に加入することをあげています。

もし、団体信用生命保険に加入していないと、住宅ローンの返済は当初の契約のとおり、すべて返済が終わるまで続くことになります。しかし、一家の大黒柱のような、収入のある人に万が一のことがあった場合、遺された家族が代わりに返済を続けるのは大変でしょう。団体信用生命保険は、そうした事態を防ぐために加入する保険なのです。

団体信用生命保険に加入することで、万が一のときの将来の住居費の支払いは不要になります。したがって、生命保険の死亡保障に、その住居費の分も盛り込んでいる場合、団体信用生命保険と生命保険の死亡保障が重複することに。この場合、生命保険を見直すことで、保険料を圧縮できるでしょう。

また最近は、団体信用生命保険の種類も多様になっています。たとえば、がんと診断されたときに保険金が支払われる「がん保障特約付団信」、がんのほか急性心筋梗塞や脳卒中も保障する「三大疾病保障付団信」、さらに高血圧や糖尿病など8つの病気を保障する「八大疾病保障付団信」、ほとんどの病気・ケガを保障する「全疾病団信」などがあります。

これらの特約をつけると住宅ローン金利が上乗せされる場合があります。

上乗せ金利分の返済額と保障内容を確認して利用を検討されるとよいでしょう。

家のさまざまなもしもに備える「火災保険」

火災保険は、住宅や家財に生じた損害を広く補償してくれる保険です。「火災保険」という名前から、火災しか補償しないと思いがちですが、具体的には、次のような損害を補償してくれます。

- ・火災・落雷・破裂、爆発

- ・風災・雹(ひょう)災・雪災

- ・水漏れ

- ・騒擾(そうじょう)・集団行動等に伴う暴力行為・破壊行為

- ・盗難

- ・水災

- ・日常の不測・突発的な事故による破損・汚損

火災保険の対象は、居住している「建物」と、家具や家電製品などの「家財」です。火災保険は建物と家財両方にかけることも、建物のみ・家財のみにかけることもできます。住宅ローンの契約時にも、加入を義務としていることがほとんどです。

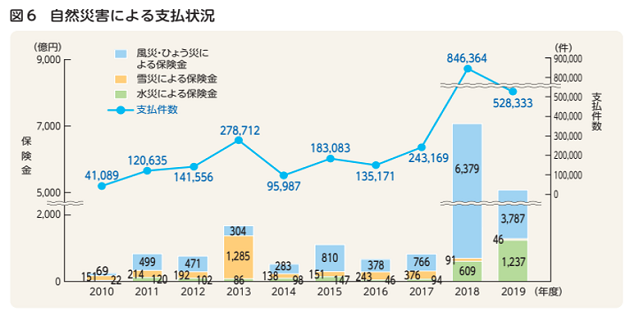

火災保険に加入する際には、お住まいの市区町村のハザードマップを見るなどして、過去の自然災害の状況をチェックしましょう。近年はとくに台風や豪雨などにより風災や水災による保険金の支払いが多くなっています。火災保険でも、風災や水災の備えは入念にしておいたほうがいいでしょう。

火災保険の保険金支払い状況

損害保険料算出機構「火災保険・地震保険の概況(2021年度)」より

反対に、明らかに不要な補償は外すことも検討しましょう。たとえば、雪がめったに降らない地域なのに「雪災」に入っていても無駄でしょう。また、車の通りの少ない郊外ならば「外部からの物体衝突」といった特約も不要なはずです。近年、火災保険料は値上がりが続いているので、必要な補償だけを過不足なく用意して保険料を節約しましょう。

火災保険とセットで入る「地震保険」

火災保険の補償内容のなかに、地震がないことに気づいた方もいるかもしれません。火災保険では、地震の損害は補償されません。地震による被害をカバーするには、地震保険に加入する必要があります。

地震保険は、単独で入るものではなく、火災保険とセットで入ります。火災保険には加入しているものの、地震保険には加入していない…という場合は、火災保険に地震保険を追加することもできます。なお、地震保険も建物・家財にかけることができます。

地震保険の保険金額は火災保険の50%まで(30%〜50%)、かつ建物は5,000万円、家財は1,000万円までとなっています。たとえば建物に保険金額3,000万円の火災保険をかけているならば、地震保険の保険金額は900万円から1,500万円の範囲で設定できます。

もっとも、保険金額を1,500万円にしたからといって、地震の際に保険金が必ず1,500万円受け取れるとは限りません。地震保険で支払われる保険金は、建物や家財の損害の状況によって保険金額の割合が決められるからです。具体的には、「全損」「大半損」「小半損」「一部損」の4種類に分類されます。

【地震保険の損害の分類と保険金額の割合】

| 損害の程度 | 認定の条件 | 保険金額 |

|---|---|---|

| 全損 | 主要構造部の損額額が建物の時価の50%以上 など | 契約金額の100% |

| 大半損 | 主要構造部の損額額が建物の時価の40〜50%未満 など | 契約金額の60% |

| 小半損 | 主要構造部の損額額が建物の時価の20~40%未満 など | 契約金額の30% |

| 一部損 | 主要構造部の損額額が建物の時価の3~20%未満 など | 契約金額の5% |

(株)Money&You作成

病気やケガによる収入減を補う「医療保険」

住宅ローンの返済中にもっとも困るのは、病気やケガなどで働けなくなり、収入が減る(なくなる)ことです。日本の公的保険制度は充実していて、会社員ならば給与のおよそ3分の2が通算1年6カ月にわたって受け取れる「傷病手当金」や、毎月の医療費が高額になった際に負担を一定額に抑える「高額療養費制度」などが活用できます。しかし、療養が長引き、その後も働けないとなると、お金が足りなくなってしまい、住宅ローンの返済もままならなくなってしまいます。そうした事態に備える保険が医療保険です。団体信用生命保険でも、がんや三大疾病・八大疾病などの特約をつけられることをお話ししましたが、医療保険でも同様の保障を用意できます。

医療保険のなかでも、多くの人に加入を検討していただきたいのががん保険です。がんは今でも日本人の死因の第1 位の病気ですが、医療も進歩していて、治る病気になりつつあります。手術や入院にかかる期間も短くなっています。ただ、その後の通院や治療には数カ月から数年かかることもあります。その間働けないとなると、収入が心許なくなってしまいます。

がん保険の多くは、がんと診断された場合に診断一時金を受け取れます。診断一時金は用途が限定されていないことが多いため、生活費に充てることもできます。また、通院時の治療費や生活費をカバーしたり、医療機関等にいつでも心配事を相談できるセカンドオピニオンサービスを受けたりできる保険もあります。

また、働けないときの保障を上乗せしたいのであれば就業不能保険も検討しましょう。就業不能保険では、指定の病気やケガなどで働けなくなったときに、毎月保険金を受け取ることができます。うつ病などの精神疾患に対応している保険もあります。

家族が生活できるだけのお金を補う「収入保障保険」

団体信用生命保険に加入していれば、万が一のことがあったときに住宅ローンの残高をゼロにできます。遺された家族に家を残すことができるのは大きな安心につながるでしょう。しかし、家があっても、大黒柱が亡くなったことでその後の生活費が足りない、というのでは困ってしまいます。

収入保障保険は、万が一のときに家族が年金形式でお金を受け取れる保険です。

たとえば、定期保険の場合は「死亡・高度障害時には3,000万円」という具合に、保険期間内の保障額がずっと一定です。それに対して、収入保障保険は、受け取れる保障が年を追うごとにだんだん減っていくのが特徴です。というと、定期保険のほうがいいと思われるかもしれませんが、保障が減る分、保険料も定期保険より安く済みます。また本来、年齢が高くなるほど必要な保障も減っていくものですから、合理的です。喫煙の習慣がない、健康状態がいい場合には、さらに保険料が安くなる収入保障保険もあります。

収入保障保険の保障額は、多いに越したことはありませんが、多くするほど保険料が高くなってしまいます。かといって、反対に少なくしすぎると、今度は必要な生活費が用意できず、生活が苦しくなってしまいます。

収入保障保険の保険金は、基本的に年金月額を分割して受け取ります。一般的には月額10万円~20万円程度。もしものことがあったときに、家族が1カ月ごとに受け取ります。

大黒柱がなくなった場合、配偶者や子どもには遺族年金が支給されるでしょう。勤め先からの死亡退職金がある場合もあります。これらの収入を得てもなお足りない金額を収入保障保険の年金月額で補うことを考えます。

また、収入保障保険の保険期間をいつまでにするのかも検討します。現役で働く期間を設定するのが基本ですが、子どもが就職するまで、配偶者が年金をもらい始めるまでなどと設定することもできます。いつまで家族に収入を確保するのかを検討しましょう。「最低保証期間」のある収入保障保険を選べば、仮にあと1カ月で満期というタイミングで万が一の事態が起きても、所定の期間(2年・5年など)は保険金を受け取れます。

まとめ

家を買うときに加入する保険を紹介してきました。家を買うにあたっては、団体信用生命保険だけでなく、火災保険や地震保険、さらには医療保険や収入保障保険なども検討が必要です。将来の万が一の際に困ることのないよう、必要な保険を用意しましょう。

高山 一恵(たかやま かずえ)

Money&You 取締役/ファイナンシャルプランナー

慶應義塾大学卒業。2005年に女性向けFPオフィス、(株)エフピーウーマンを設⽴。10年間取締役を務めたのち、現職へ。全国で講演活動、多くのメディアで執筆活動、相談業務を⾏ない、女性の人生に不可欠なお金の知識を伝えている。明るく親しみやすい性格を活かした解説や講演には定評がある。著書は『はじめての資産運用』(宝島社)、『はじめてのNISA&iDeCo』(成美堂)、『税制優遇のおいしいいただき方』(きんざい)など多数。ファイナンシャルプランナー(CFP®)。1級FP技能士。